- OMX Baltic−0,58%296,01

- OMX Riga0,25%864,55

- OMX Tallinn−0,43%1 947,36

- OMX Vilnius−0,08%1 142,42

- S&P 5002,51%5 287,76

- DOW 302,66%39 186,98

- Nasdaq 2,71%16 300,42

- FTSE 1000,64%8 328,6

- Nikkei 2251,72%34 808,8

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%92,89

- OMX Baltic−0,58%296,01

- OMX Riga0,25%864,55

- OMX Tallinn−0,43%1 947,36

- OMX Vilnius−0,08%1 142,42

- S&P 5002,51%5 287,76

- DOW 302,66%39 186,98

- Nasdaq 2,71%16 300,42

- FTSE 1000,64%8 328,6

- Nikkei 2251,72%34 808,8

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%92,89

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Investor Toomas: IPOd kõrvetasid investorite näppe

Kuigi osalemist aktsiate esmasel avalikul pakkumisel ehk IPO-l on enamasti peetud heaks investeerimisotsuseks, ei kinnita seda sugugi 2015. aastal börsile tulnud USA aktsiate käekäik.

Mulle jäi silma IPOalasele konsultatsioonile ja analüüsile spetsialiseerunud Renaissance Capitali andmestik, millest selgus, et paljud Nasdaqil või NYSE-l noteeritud ettevõtted on saanud leige vastuvõtu osaliseks. Nende andmetel kauples 170 USAs 2015. aastal börsile tulnud firmat aastalõpu seisuga keskeltläbi 2% esmasest pakkumishinnast madalamal, mis on nõrgim näitaja pärast kriisiaasta 2011 IPOde 11protsendilist negatiivset tootlust ning jääb tugevalt alla 2014. aasta positiivsele 21protsendilisele tootlusele. Sealhulgas kümnest suuremast IPOst olid aasta lõpuks miinuspoolel seitsme ja praeguseks koguni üheksa ettevõtte aktsiad, ainus erand krediidiinfo vahendaja TransUnion, mille aktsia püsib veel mõne protsendiga plussis.

Suurimad debütandid USA börsil.

Viiest suuremast esmapakkumisest on suurima, 2,8 miljardi dollarilise IPOga oktoobris turule tulnud First Data Corporationi aktsia sattunud langustrendi alles jaanuaris. Kaardimakseoperatsioonideks tehnoloogilisi lahendusi välja töötav ettevõtte kaupleb praegu ligi 2protsendilises miinuses.

Suuruselt järgmise IPO korraldanud Tallgrass Energy aktsia hinna langus üle 50 protsendi alates eelmise aasta maist pole naftasektori üldist seisu arvestades sugugi üllatav. Sama kehtib ka praeguseks aasta aega noteeritud Columbia Pipeline Partnersi aktsia kohta, mis on kaotanud väärtusest kolmandiku.

Börsil eelmisel aastal alla miljardi dollari tõstnud ettevõtetest suurim ja üldarvestuses neljas on oma IPOga ülekaalukalt suurimat elevust tekitanud Ferrari, mis alates oktoobrist on kostitanud investoreid negatiivsete uudistega ning vähendanud nende alginvesteeringut ligi kolmandiku võrra. 52dollarilise IPO-hinnaga aktsia kaupleb New Yorgi börsil praegu 35–40 dollari vahemikus.

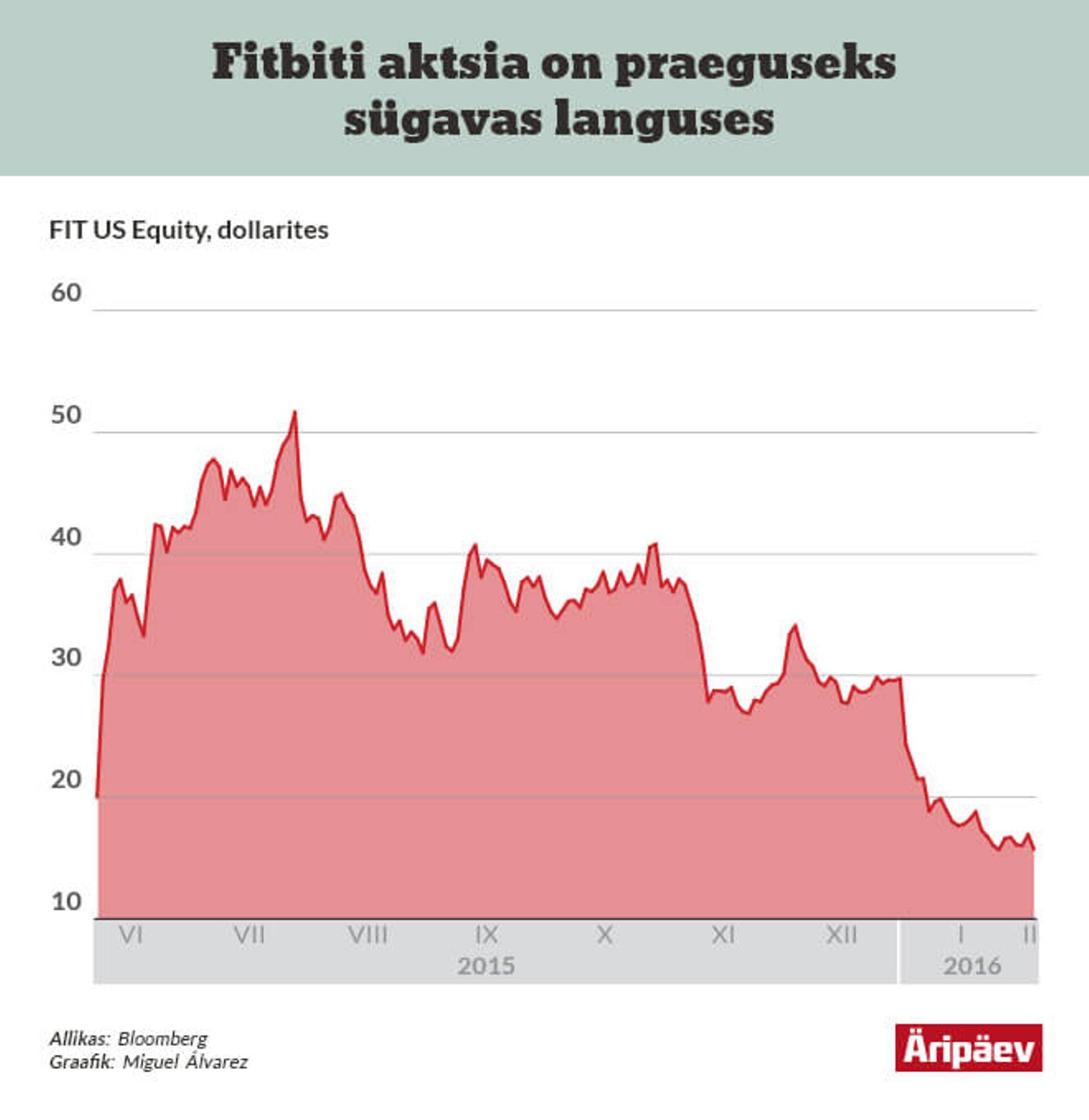

Helget tulevikku ei tõota investorile ka juunis suuruselt viienda IPOga turule tulnud keemiakompanii Univar, mille aktsia on kaotanud ligi poole oma väärtusest. Kuuenda üle 800miljardilise IPO taga seisab tehnoloogiasektori esindajana samuti suurt meediatähelepanu äratanud Fitbit. Inimese füüsilist aktiivsust mõõtvate nutikate rakenduste tootja juunis börsil debüteerinud aktsia nägi eelmise aasta kohta haruldaselt suurt nõudlust. 20dollariliselt IPO-hinnalt oli aktsia kurss tõusnud augusti alguseks üle 50 dollari, kuid sellega investorite optimism ettevõtte suhtes ka rauges. Edasine pool aastat on toonud kursi tipust ligi 70 protsenti alla, isegi IPO-hinnast madalamale. Teisi börsil debüteerinud tehnoloogia-idufirmasid, nagu Square, Box ja Etsy, on pärast kärarikast reklaami oodanud aga veel äkilisem allakäik.

Mis saab edasi?

Ka IPOde koguhulk vähenes 2014. aastaga võrreldes 38% ning ebasoodne meeleolu turgudel on põhjustanud mitme ettevõtte aktsiate esmapakkumise edasilükkamise. Wall Street Journal toob näitena välja muu hulgas sellised ettevõtted nagu luksuskaubamajade kett Neiman Marcus ja toidukaupade jaemüüja Albertsons. Taas on tõusmas tähelepanu keskmesse atraktiivsed tehnoloogiafirmad – üle miljardi dollari plaanivad esmaselt avalikult pakkumiselt koguda Nutanix, Okta, Twilio ja Coupa. Mõningast kindlustunnet ja lootust turgude meeleolu paranemisele võib ehk nii aktsiapakkujale kui ka investorile anda samas sektoris Atlassiani detsembrikuine IPO, mis vaatamata turgude üldisele langusele on esimese kahe kuu jooksul suutnud siiski oma turuväärtust hoida.

Eelmise aasta uustulnukate volatiilsus on küll pakkunud häid kauplemiskohti, aga kui spekulatiivsed aspektid kõrvale jätta, siis konservatiivse investorina jääksin mina praegu aktsiate esmaste avalike pakkumiste suhtes äraootavale seisukohale.

Seotud lood

Enimloetud

1

2

3

“On selge kahtlus, et see asi on juba ammu maksejõuetu”

6

Viimased uudised

Omanike seas ka LHV eksjuht ja kaasasutaja

“On selge kahtlus, et see asi on juba ammu maksejõuetu”

- PRO

Tollid ohustavad palju enamat kui riikide majandusi

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele